回顧2022年如何用財經AI的領先指標,在驚濤駭浪中依舊保持獲利,並展望2023年,關注庫存、美國非農就業人口和美國公債長短期利差等領先指標,股債平衡和拉回布局低估成長股,會是個人在2023年投資的投資方向和投資策略。

2022投資回顧

如2021年底所預估,因原物料價格過高,通膨嚴重以及高庫存的情況下,加上烏俄戰爭、快速升息和大陸封城等影響,台股全年下跌約2成。個人透過避險方式順利在上半年獲利,七月之後市場過於恐慌,領先指標因而轉佳,加上國安基金數度進場時低檔布局,2022年在驚濤駭浪中依舊是獲利的一年。

2022年在驚濤駭浪中依舊是獲利的一年

2022年在驚濤駭浪中依舊是獲利的一年

2023投資方向與領先指標

展望2023年,原物料目前都來到過去的平均價位,通膨有減緩趨勢,原物料相關的領先指標都處在中等的位置。

原物料相關的領先指標都處在中等的位置

原物料相關的領先指標都處在中等的位置

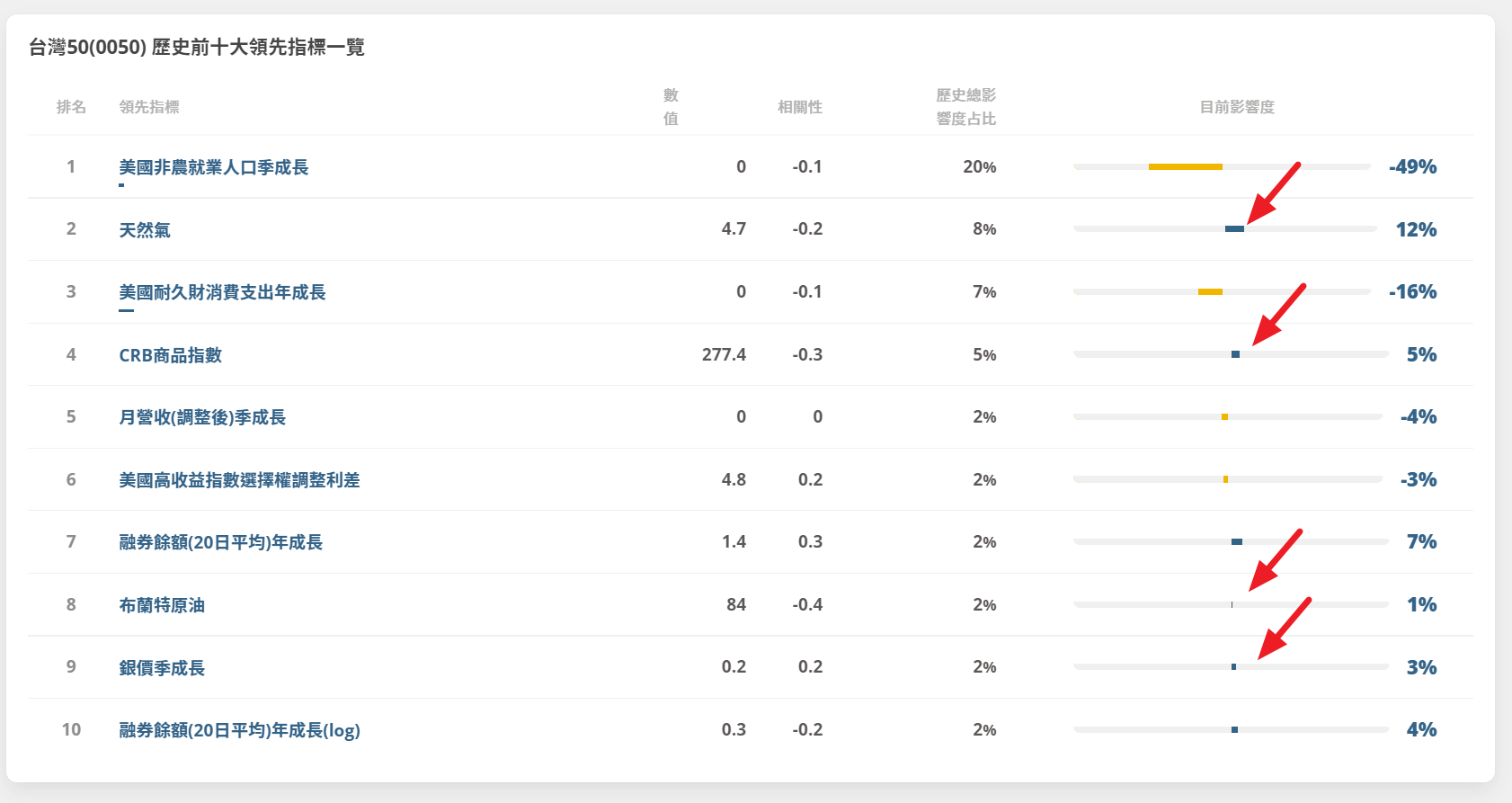

而未來領先指標主要可以關注這兩個:

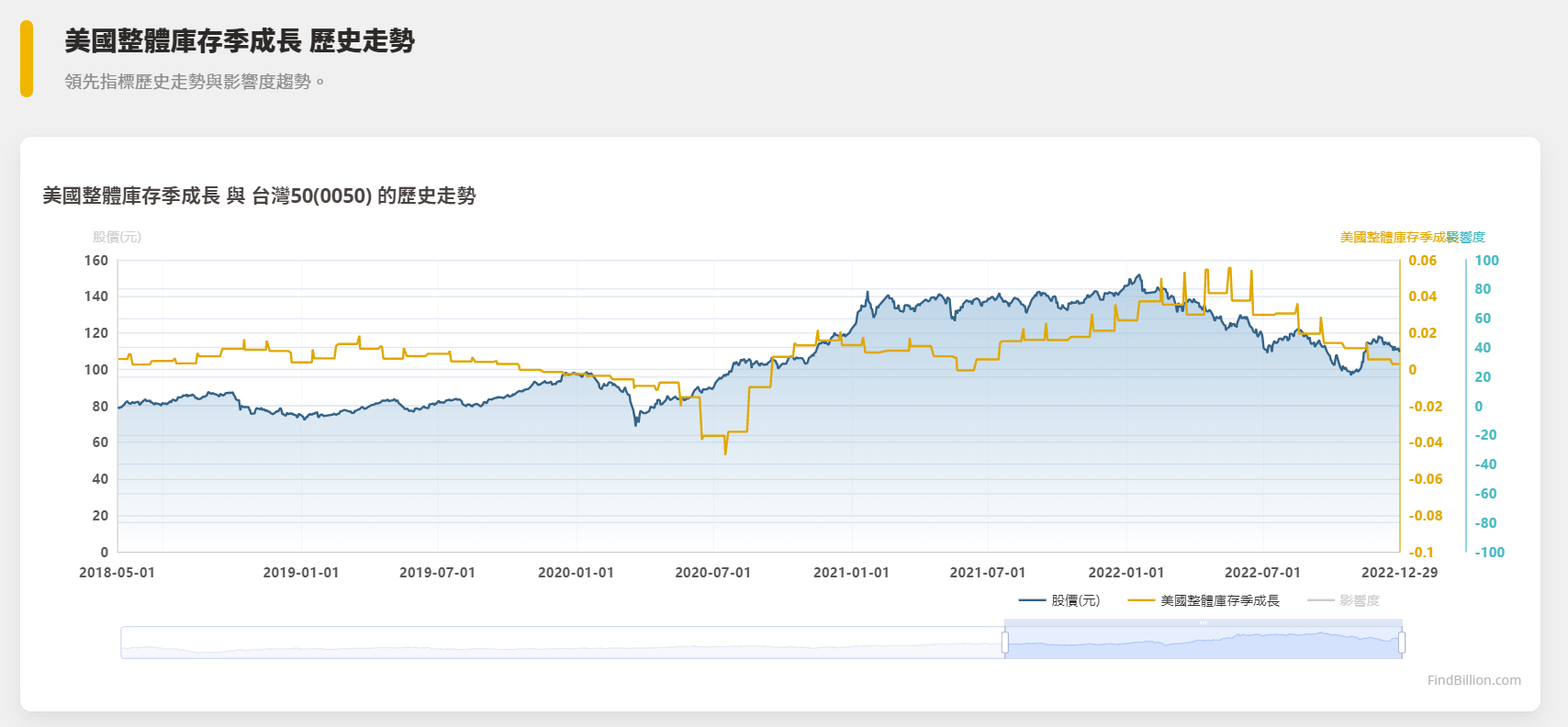

(1) 美國整體庫存: 持續觀察2023年上半年持續去庫存。庫存年增率和季增率目前持續下滑中,等庫存進入低成長甚至年減或季減之後,就有希望出現回補庫存的行情。

美國整體庫存季增率

美國整體庫存季增率

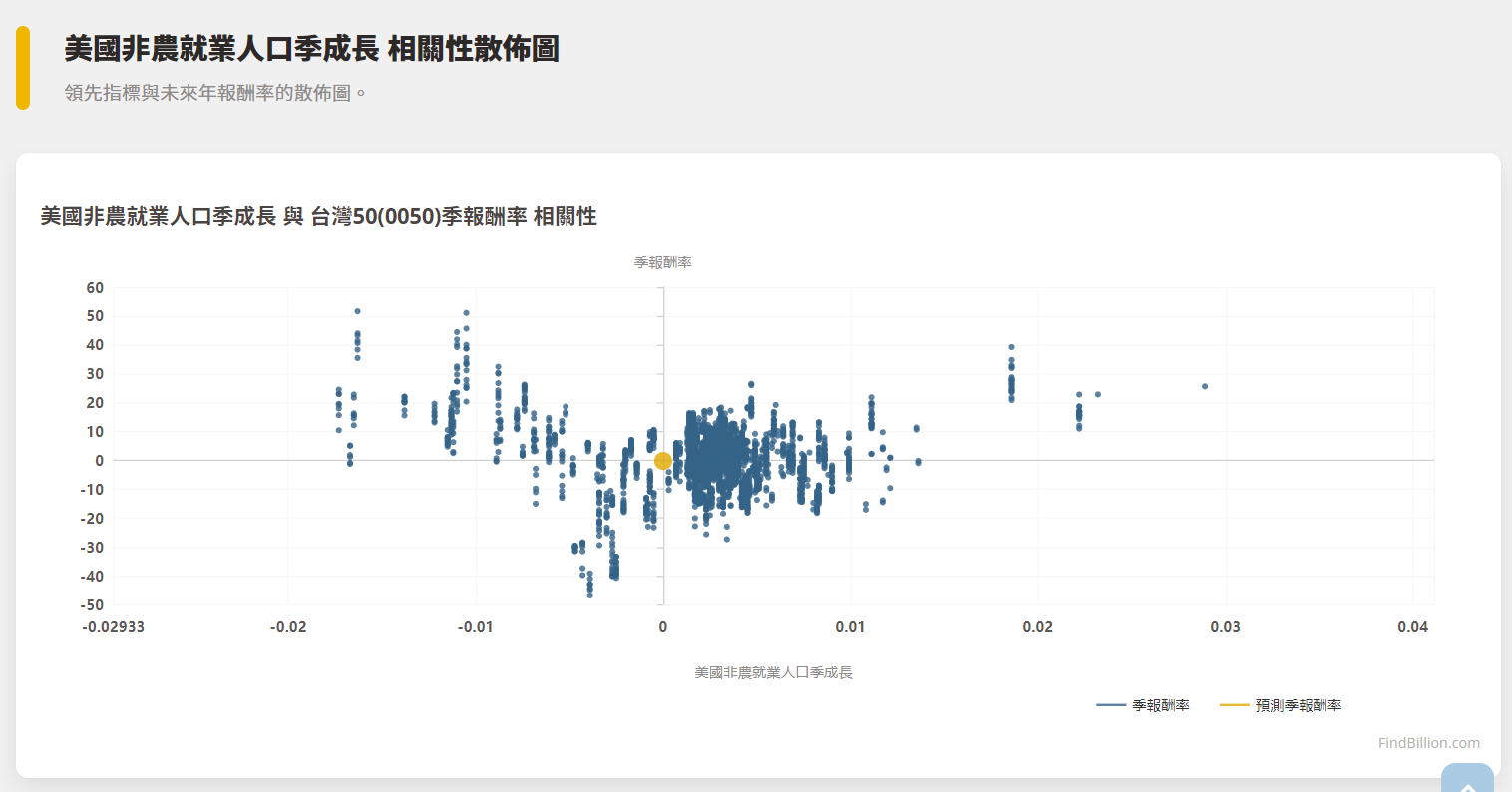

(2) 美國非農就業人口: 根據過去數據顯示如果美國非農就業人口進入衰退,股市都有明顯回檔,會發生市場所說的硬著陸,目前處於邊緣的狀況,需要持續觀察美國非農就業人口是否進入衰退。

美國非農就業人口季增率

美國非農就業人口季增率

2023投資展望與景氣循環

景氣循環方面,個人認為2022年類似2011年的高通膨、高庫存和升息的榮景期過後進入衰退期(或收縮期)前期,2023投資方向則可以參考2012年的景氣循環,可望從衰退中出現復甦,並進入低成長的情況,這部分跟大部分機構預期的差不多,相對保守但不悲觀,由以下三個數據分析實體經濟最差的情況可望在上半年出現谷底。

(1) 領先指標方面庫存去化速度: 如上所述,庫存持續去化中。

(2) 同步指標方面的營收方面: 整體上市櫃月營收持續衰退,這部分判斷台灣經濟還在收縮中。

整體上市櫃月營收持續衰退

整體上市櫃月營收持續衰退

(3) 景氣循環週期: 過去景氣週期循環收縮期平均為15個月,以景氣循環最後紅燈為2021年12月推估,谷底可望出現在2023年3月左右。

過去景氣週期循環收縮期平均為15個月

過去景氣週期循環收縮期平均為15個月

除此之外,目前大陸解封疫情嚴重,根據台灣、日本、美國等近期疫情開始到高峰都是2~3個月,以及過去個人用流行病學的SEIR (S: Susceptibles、E: Exposed、I : Infectives、R: Removed)模型推估,疫情也通常在3個月後減緩,期望大陸市場出現去庫存後的補庫存行情。

日本、美國等近期疫情高峰都是2~3個月

日本、美國等近期疫情高峰都是2~3個月

目前領先指標分析上,處在不佳和中等之間,除了疫情變化等無法預測的灰天鵝和黑天鵝之外,最大的隱憂個人認為是公債長短期利差(10年-2年, 10年-3個月),當負利差擴大後開始縮減後,實體經濟都避免不了大幅衰退,且長天期公債都因避險出現一波上漲,因此這部分我會用公債去做風險平衡的布局,換句話說,2022年因升息和通膨失效的股債平衡,在2023年應該會逐漸回復平衡作用。

公債長短期利差與長天期公債ETF(TLT)走勢

公債長短期利差與長天期公債ETF(TLT)走勢

2023投資策略

面對2023的波動和不確定更高,領先指標介於不佳和中等之間,股債平衡和拉回布局低估的成長股,會是個人2023投資策略的主軸,2023年也應該會逐漸告別總經年,跟以前一樣回復到產業和個股基本面等方向選股 (不是總經不用看,是產業和個股本身差異的影響更大)。

資料科學和財經AI的總經分析在2022投資方向上幫助很大,2023年在產業、個股分析和股債平衡上也會有不少助益。預測一定會有不準確,但掌握方向並適時修正才是分析的目的。以上僅為個人洞見與看法,投資充滿風險和不確定性,可自行依據資料與指標做投資判斷。