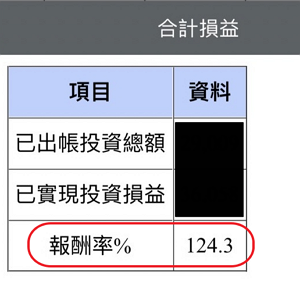

延續2022年下半年開始布局,減碼了部分漲多的個股,並換到較低基期的個股,上半年已實現獲利來到124%,下半年隨著台股營收觸底後反轉向上,依舊維持審慎樂觀的看法。股價高漲主要是反映投資人對下半年的成長預期,營收成長速度是否跟得上股價是觀察的重點,此外,公債長天期和短天期的負利差不斷擴大,是最大的不確定因素。

2023年上半年投資回顧

延續2022年下半年開始布局(可參閱 2023投資方向和策略一文),加上綠能、AI題材以及旅遊業的復甦,去年以及第一季布局的個股全部都有不錯的表現,減碼了部分漲多的個股,上半年已實現獲利124%,部分轉移到較低基期的個股,沒賣出的部分為長線持有。手上存股的部位有8檔帳面超過100%。這獲利不是常態,主要是2022年下半年過於恐慌,2023上半年預估景氣將觸底,資金大幅回流的情況所致。透過財經AI和資料科學,有抓到主要關鍵的領先指標,並大波段且中長線投資。

2023年上半年已實現獲利124%

2023年上半年已實現獲利124%

2023下半年投資方向與領先指標

延續 2023投資方向和策略一文,原物料持續回到過去的平均價位,通膨有減緩趨勢。由領先指標可以看到,從大部分處在景氣不佳的位置逐漸變成景氣中等~佳的位置。

0050領先指標

0050領先指標

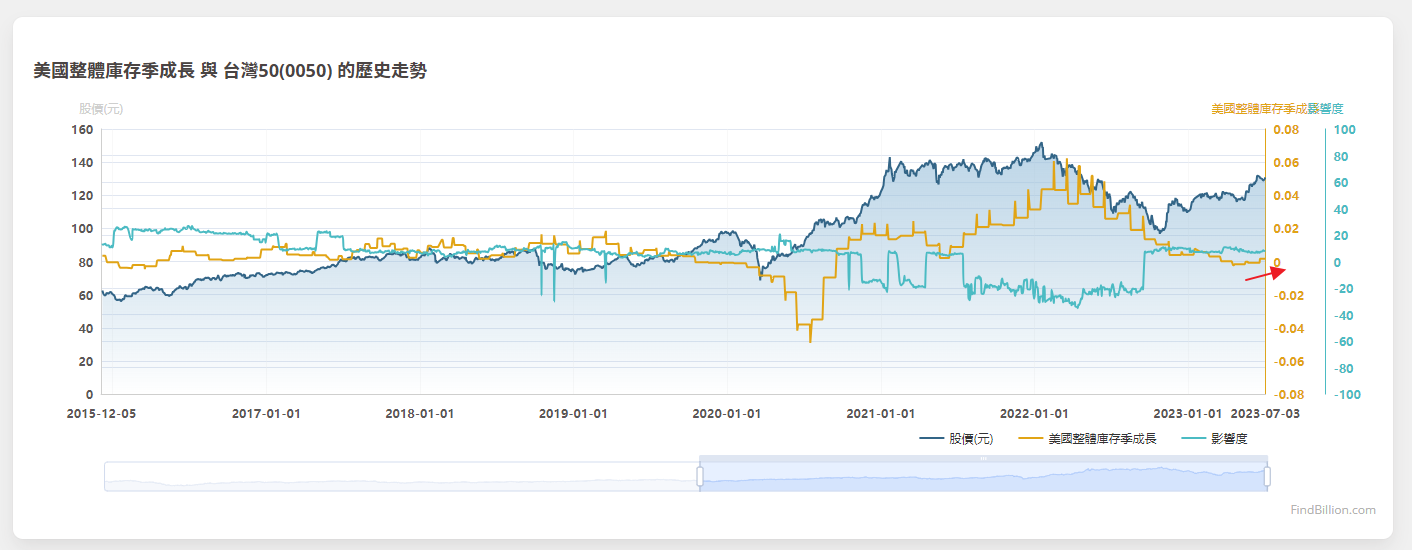

加上美國整體庫存年增率和季增率持續下滑之後,季增率轉為負值之 後,也開始看出有小幅補庫存的情況。

美國整體庫存季增率

美國整體庫存季增率

過去大盤和整體營收都有中高度的相關性,然而由於AI題材預期下半年台積電、廣達等權值股業績大好,股價已經大幅領先營收,使得大盤近期有偏貴的趨勢,若營收持續上漲,股價將持續向上,但若營收成長不如預期,可能有會有一波修正。

0050與前500大營收相關性

0050與前500大營收相關性

2023下半年投資策略

延續2022年底所言,面對2023的波動和不確定更高,領先指標來到中等和佳之間,股債平衡、持有低檔布局個股、尋找低基期的便宜的股票,會是個人2023下半年投資策略的主軸,或許債券獲利不高,但獲勝機率預估低於70%的情況下,深怕有黑天鵝,尤其是公債負利差是42年最嚴重的倒掛,資產配置能讓我有信心長期持有持續成長的個股。選股的話,則以產業題材和個股基本面等為主 (不是總經不用看,是產業和個股本身差異的影響更大)。

資料科學和財經AI的總經分析在2022~2023年上半年投資方向上幫助很大,2023年在產業、個股分析和股債平衡上也會有不少助益。預測一定會有不準確,但掌握趨勢並適時修正才是分析的目的。以上僅為個人洞見與看法,投資充滿風險和不確定性,可自行依據資料與指標做投資判斷。